Claves para elegir el seguro de vida adecuado

Claves para elegir el seguro de vida adecuado

Un seguro de vida te brinda la protección financiera adecuada

En el último artículo de mi blog que compartí (Ahorro o inversión que es primero), hablamos sobre la importancia de hacer una distinción entre el ahorro y la inversión, hablamos de la importancia de ahorrar e invertir, y cómo ambos son elementos claves para asegurar un futuro financiero estable.

Ahorrar antes de invertir: el primer paso para elegir un seguro de vida adecuado

Explique que ahorrar es el primer paso, antes que la inversión, y cómo una inversión adecuada puede ayudar a maximizar el ahorro. También mencione la importancia de diversificar y el buscar asesoría profesional puede ayudar a tomar decisiones financieras acertadas

Clave un seguro de vida y buscar asesoría profesional en tus decisiones financieras

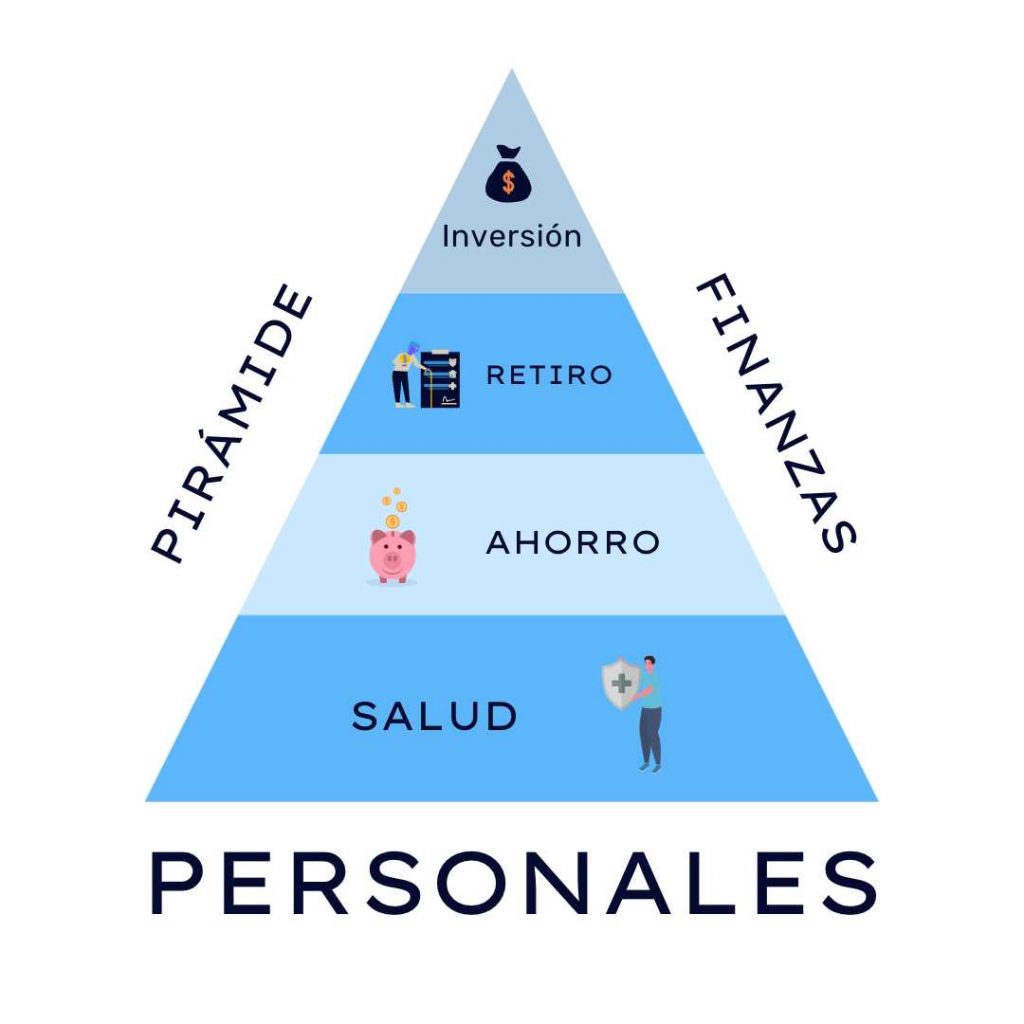

Estamos de acuerdo en que el ahorro es una parte crucial de cualquier plan financiero sólido. Antes de poder invertir, uno debe tener un colchón financiero adecuado y estar libre de deudas innecesarias.

Ahorrar es una habilidad importante que debe ser desarrollada desde temprana edad. El ahorro es crucial porque te permite estar preparado para los imprevistos que puedan surgir en el futuro y también te ayuda a alcanzar tus metas financieras a largo plazo.

Es importante destacar que el ahorro debe ser una práctica constante y gradual. Ahorrar una pequeña cantidad de dinero cada mes es mejor que no ahorrar nada en absoluto. Además, a medida que ganes más dinero, debes aumentar gradualmente el monto que ahorras.

Tres escenarios posibles al contratar un seguro de vida

Sabemos que un seguro de vida es una herramienta financiera importante que puede ayudar a las personas a proteger a sus seres queridos y su patrimonio en caso de fallecimiento. Sin embargo al contratar un seguro de vida debemos tomar en cuenta los tres posibles escenarios que puede tener una persona en su vida.

Vivir mucho: cómo un seguro de vida puede brindarte protección y tranquilidad financiera

En el caso de Vivir Mucho. Un seguro de vida puede brindar tranquilidad financiera y protección a largo plazo para ti y tu familia. Si vives mucho tiempo, un seguro de vida puede proporcionar un ahorro importante que puedes utilizar para tu retiro. Además de disfrutar de una vida más cómoda y segura.

Vivir poco: cómo un seguro de vida puede proteger a tu familia en caso de fallecimiento

En el caso de Vivir Poco. Si desafortunadamente falleces antes de tiempo, un seguro de vida puede proporcionar a tu familia una cantidad significativa de dinero para cubrir los gastos de tu funeral y asegurar que tu familia esté protegida financieramente.

Vivir mal: cómo un seguro de vida puede ayudarte en caso de incapacidad total o permanente

En el caso de Vivir Mal. Si sufres una incapacidad total o permanente, un seguro de vida puede proporcionar beneficios para ayudarte a cubrir los gastos médicos y cotidianos. Además de proteger a tu familia en caso de que no puedas trabajar y aportar ingresos.

Tipos de seguro de vida según tus necesidades para elegir el adecuado

Seguro de vida temporal: una opción útil para cubrir necesidades financieras a corto plazo

El seguro temporal es un seguro de vida que proporciona cobertura por un período de tiempo específico, generalmente de 5 a 30 años. Si el asegurado muere durante el plazo del seguro, sus beneficiarios recibirán una suma de dinero establecida en el contrato. Si el asegurado sobrevive al plazo del seguro, la póliza vence y ya no hay cobertura. Este tipo de seguro puede ser útil para cubrir necesidades financieras a corto plazo, como pagar una hipoteca.

Seguro de vida vitalicio: protección financiera a largo plazo para ti y tu familia

Un seguro vitalicio es un tipo de seguro de vida permanente que proporciona cobertura por toda la vida del asegurado. A diferencia de los seguros de vida temporales, que tienen un plazo de vigencia limitado, los seguros de vida vitalicios no tienen una fecha de vencimiento y pueden durar toda la vida del asegurado. Siempre y cuando se pague la prima correspondiente.

Los seguros de vida vitalicios son una buena opción para personas que buscan una protección financiera a largo plazo. También para las que desean asegurarse de que sus seres queridos estén protegidos en caso de fallecimiento. Además, estos seguros pueden ser una opción de inversión a largo plazo, ya que también permiten acumular un valor en efectivo que puede ser utilizado para fines diversos.

Seguro de vida dotal: una combinación de seguro de vida e inversión a largo plazo

Un seguro dotal es un tipo de seguro de vida que combina una cobertura de seguro de vida con una inversión a largo plazo. A diferencia de los seguros de vida convencionales, que pagan un beneficio de fallecimiento si el asegurado muere durante el período de cobertura. Los seguros dotales pagan un beneficio de fallecimiento o un beneficio de supervivencia (si el asegurado sobrevive al plazo del seguro) junto con un valor en efectivo que se acumula con el tiempo.

Los seguros dotales pueden ser una buena opción para personas que buscan una protección financiera a largo plazo, y que desean acumular un valor en efectivo adicional que se pueda utilizar para diversos fines. Como pagar la educación de sus hijos, financiar tu retiro o cualquier proyecto que tengas a largo plazo.

Es importante tener en cuenta que la elección del tipo de seguro de vida adecuado dependerá de las necesidades y objetivos financieros individuales de cada persona. Además de tomar en cuenta que los detalles específicos sobre cómo funciona un seguro dependerá según las condiciones generales de cada póliza y la compañía de seguros.

La importancia de tener un seguro de vida es. Proporciona una protección financiera a los seres queridos del asegurado en caso de fallecimiento o incapacidad. Ayuda a cubrir los gastos y obligaciones financieras en un momento difícil y puede ser una forma de garantizar que los seres queridos no sufran financieramente en caso de que algo le suceda al asegurado. Además, puede ser una forma de acumular ahorros a largo plazo y proporcionar una fuente de ingresos para el retiro o para otros fines. Por lo tanto, tener un seguro de vida es una forma importante de proteger el bienestar financiero de uno mismo y de sus seres queridos en diferentes etapas de la vida.

Si crees que puede beneficiar a demás personas, ayudame compartiendo esta nota. Gracias y nos vemos en la próxima

Vamos ¡No pierdas la oportunidad de mejorar tus finanzas personales! Agenda una cita y aprenderás cómo manejar tu dinero de manera inteligente y tomar decisiones financieras efectivas. Haz clic en el enlace para programar tu cita ahora.

Nuestra sociedad nos dice que entre más ganas más gastas, adquiriendo autos lujosos, vestimenta de marca, celulares costosos, etc. En la gran mayoría de las veces se olvida tener un método por el cual puedan adquirir un beneficio futuro.

El no preocuparse por un plan ahorro es el error más común entre los Mexicanos cuando se esta en la epata productiva. Una de las razones es no tener información financiera, ya que ahorrar requiere ciertos plantiamientos para lograrlo.

Un plan de ahorro se define principalmente como el guardar dinero para necesidades futuras, gastar menos de lo que percibimos es el objetivo. Hoy en día las personas se enfocan más en microcréditos, meses sin intereses y la tarjeta de crédito para financiar sus necesidades. Sin darse cuenta de su futuro.

Nuestra sociedad nos dice que entre más ganas más gastas, adquiriendo autos lujosos, vestimenta de marca, celulares costosos, etc. En la gran mayoría de las veces se olvida tener un método por el cual puedan adquirir un beneficio futuro.

El no preocuparse por un plan ahorro es el error más común entre los Mexicanos cuando se esta en la epata productiva. Una de las razones es no tener información financiera, ya que ahorrar requiere ciertos plantiamientos para lograrlo.

Un plan de ahorro se define principalmente como el guardar dinero para necesidades futuras, gastar menos de lo que percibimos es el objetivo. Hoy en día las personas se enfocan más en microcréditos, meses sin intereses y la tarjeta de crédito para financiar sus necesidades. Sin darse cuenta de su futuro.

Todas nuestras acciones y deseos tienen un objetivo y lograrlo consiste en hacerlo mucho mejor que antes, el empeño para conseguir ese fin venciendo las dificultades, es el medio para alcanzar los mayores beneficios.

Tener un compromiso real para tener un plan de ahorro. Te ayudara a controlar el consumo e incrementar el ahorro y así poder alcanzar tus metas financieras.

Es aconsejable que tus gastos no superen el 90% de tus ingresos para poder ahorrar al menos el 10% restante cada mes. Así podrás destinar una cantidad para reducir dudas, crear un fondo de emergencia o lograr tus objetivos financieros a medio y largo plazo. Como la acumulación de capital para una adquisición importante o preparar tu retiro.

Métodos para el ahorro hay muchos, pero aquí te doy un consejo para ahorrar más y derrochar menos la regla 60-25-15.

Todas nuestras acciones y deseos tienen un objetivo y lograrlo consiste en hacerlo mucho mejor que antes, el empeño para conseguir ese fin venciendo las dificultades, es el medio para alcanzar los mayores beneficios.

Tener un compromiso real para tener un plan de ahorro. Te ayudara a controlar el consumo e incrementar el ahorro y así poder alcanzar tus metas financieras.

Es aconsejable que tus gastos no superen el 90% de tus ingresos para poder ahorrar al menos el 10% restante cada mes. Así podrás destinar una cantidad para reducir dudas, crear un fondo de emergencia o lograr tus objetivos financieros a medio y largo plazo. Como la acumulación de capital para una adquisición importante o preparar tu retiro.

Métodos para el ahorro hay muchos, pero aquí te doy un consejo para ahorrar más y derrochar menos la regla 60-25-15.